必要な保険は3つだけ?生命保険の種類をわかりやすく徹底解説

ほけんスタート(以下、当メディア)は「ブロードマインド株式会社」管理であり、ユーザーが信頼性を持って閲覧できるように「コンテンツポリシー」や」「広告掲載ポリシー」を作成し、其れに基づき運営しています。当メディアで紹介する各商品は独自の「比較根拠・ランキング基準・採点方式」を設けることのほか、第三者機関(株式会社ジャストシステム運営のインターネットリサーチなど)を利用した調査も行っています。そのため、紹介する商品には一部または全部に広告が含まれておりますが、客観性を欠く事のないよう中立的なコンテンツ提供を第一に運営しています。

【数字で見る本記事の信頼性】

・金融庁「金融商品仲介業者登録一覧」の684社から抜粋

・各保険相談窓口を当メディア独自の5項目基準で採点化。

・実際に保険相談を利用した約760人に独自アンケート(PDF)を実施。

・各保険相談窓口を実際に利用した人からのコメントを約200件(各10個)取得。

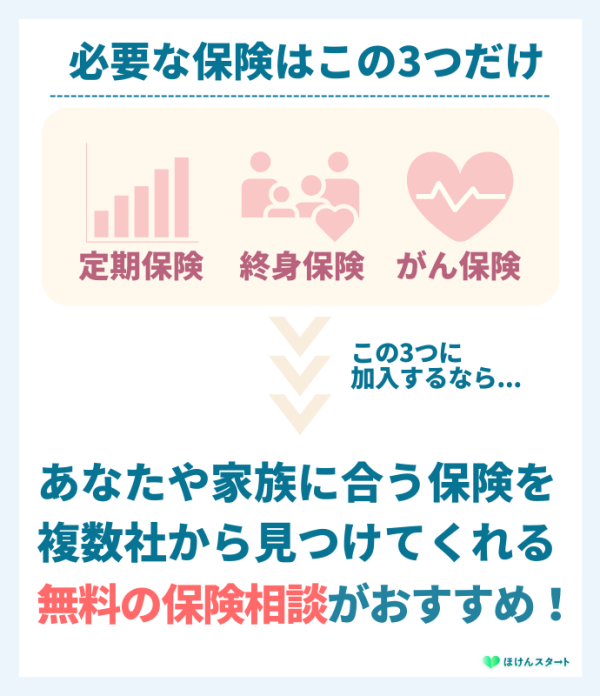

生命保険は色々な種類があり、どの生命保険が自分に必要なのか分かりづらいと感じることもあるでしょう。ですが実は、沢山ある生命保険の中でも必要な保険は以下3つだけと言われることもあります。

- 定期保険

- 終身保険

- がん保険

保険は加入しすぎると負担にもなってしまうので、上記のなかからしっかりと必要最低限の生命保険を決めるのが良いでしょう。また、保険会社はたくさんあります。

選ぶ保険会社によっては数十万円も違ってくるため、なるべく損をしたくないという方は無料の保険相談窓口を利用してみることをおすすめします。当記事でも紹介していますが「保険相談おすすめランキング」の記事では人気の保険相談をまとめています!

本記事では、生命保険の種類や、その中で必要な生命保険3つとその理由、保険会社を選ぶのにおすすめの保険相談窓口(無料)も紹介しています。

「ブロードマインド」がおすすめ!

- 無料でFPに保険相談できる!

- 取り扱い保険会社数が多い

- 東証マザーズに上場している

- オンラインでも保険相談可能

- gifteeのギフト券がもらえる!

| 取扱生命保険会社数 | 57社 ※金融商品仲介業含む |

|---|---|

| キャンペーンプレゼント内容 | giftee Box ギフト券 |

| 受付期間 | 期間指定無し |

| 主な条件 | 初回面談予約後にプレゼント |

| 注意事項 | ・相談日時は第3希望まで異なる日付で入力 ・初回相談は30分から2時間程度 ・同業の方が相談者内にいる場合は相談できない可能性がある |

| キャペーンまとめ記事 | 2023年最新版!保険相談キャンペーンまとめ |

| 口コミ・評判記事 | ブロードマインド評判 |

2022年10月1日現在、全国に823世帯1,114名のクライアントを抱えるコンサルタントとして活動中。金融アドバイザーとして、家計相談を始め、生命保険の見直しや資産運用の相談、相続・税務対策など幅広く活動中。監修者の詳細はこちら

・MDRT入賞9回

・CFP

・IFA(証券外務員1種)

2021年1月1日現在、全国に891世帯1,257名のクライアントを抱えるコンサルタントとして活動中。年間100件の個別相談のほか、「マネー・ライフプランニング」「資産運用」「保険」「確定申告」「住宅ローン」「相続」等のテーマのセミナーで登壇。監修者の詳細はこちら

・MDRT入賞7回

・CFP

・IFA(証券外務員1種)

IFA(独立系資産運用アドバイザー)の資格を保有し、現在資産運用専門部署で活動しております。 NISA・iDeCoを活用した効率的な資産運用のアドバイスを得意としておりますが、家計の見直しや保険・住宅ローン・相続対策などトータルで相談に乗らせていただきます。監修者の詳細はこちら

・IFA(証券外務員1種)

鹿児島県奄美大島で生まれ育ち、新卒でブロードマインド株式会社へ入社。自身の経験から、「お客様にはお金で苦労をさせたくない」という強い想いで活動中。資産運用・不動産・相続・保険など幅広い分野に精通しながら、もともと知識がなかったからこそできる、わかりやすい解説と、総合金融コンサルティングによる幅広いアドバイスが評判。監修者の詳細はこちら

・MDRT会員

・COT会員

・CFP

・IFA(証券外務員1種)

年間150世帯のお客様をコンサルティング。商品ありきではなく、今後のライフプランをベースに必要なものを一緒に考えていくことをモットーに活動中。保険だけでなく、証券や住宅ローン、不動産を含めた幅広いコンサルティングを通し、お会いするお客様の人生をより良い方向へ進められるよう日々尽力。監修者の詳細はこちら

・MDRT入賞4回

・IFA(証券外務員1種)

「保険相談・保険見直しの参考に。」ほけんスタートは、保険相談や見直しする為のおすすめ情報を発信します。生命保険・医療保険・がん保険・学資保険・個人年金保険・火災保険・自動車保険すべての保険の人気情報やジャンル別のランキング情報なども解説付きで紹介します。制作ポリシーはこちら

管理元 / ブロードマインド株式会社

※本記事で紹介する保険会社及び保険相談窓口は、いずれも保険業法により金融庁の審査を受け内閣総理大臣から免許を取得している保険代理店であり、「金融仲介業者登録一覧(PDF)」などを参考にしています。また、当メディアに掲載している評価点数やガントチャートグラフ、ランキング及び内容は、保険相談窓口の利用者へのアンケート結果と各保険相談窓口公式サイトの最新情報、公的機関の情報などを元に作成しています。詳しくは「保険相談窓口の比較基準・ランキングの根拠」でご確認ください。

目次

生命保険の種類

一般的に必要な生命保険の種類は「生命保険(死亡保険)」「医療保険」「がん保険」に大別されます。

しかしそれぞれの種類についてイマイチわからないという方もいらっしゃるでしょう。

そこで以下では、生命保険の種類についてかんたんにまとめていきます。加入を検討している方は参考にしてみてください。

- 生命保険(死亡保険)

- 医療保険

- がん保険

- 必要に応じて加入を検討する保険

1.生命保険(死亡保険)

| 死亡保険の種類 | |

|---|---|

| 定期保険 | 被保険者の死亡または高度障害時にまとまった一時金が受け取れる保険です。10年・20年と契約できる「年満了型」と60歳・70歳まで契約できる「歳満了型」に分類されます。 |

| 終身保険 | 死亡または高度障害時にまとまった一時金が受け取れ、解約時には解約返戻金が受け取れる保険です。契約は一生涯続きます。 |

| 収入保障保険 | 死亡または高度障害時に年金または一時金を受け取れる定期型の保険です。契約期間に応じて保険金が漸減するため、割安な保険料で加入できます。 |

生命保険(死亡保険)は大きく3種類に分類されます。定期型の保険は「定期保険」と「収入保障保険」の2つで、終身型の保険は「終身保険」のみです。

定期型の保険と終身保険との大きな違いは、解約返戻金の有無です。終身保険は生存中でもお金を受け取れるため、貯蓄型保険とも呼ばれています。

2.医療保険

医療保険は病気やケガで入院・手術した時の費用をまかなうために用意する保険です。保障の範囲が広く、生存中に必要な費用を工面できることが特徴といえます。

| 公的保険でまかなえる費用とまかなえない費用 | |

|---|---|

| 公的保険の範囲 |

|

| 公的保険の保障対象外 |

|

公的保険では保障範囲内の入院・手術などの費用を一部負担してもらえます。しかし、差額ベッド代をはじめとする他の費用はすべて自己負担になってしまいます。

そのため医療保険に加入し、公的保険では守られない部分をカバーする必要があるのです。

3.がん保険

がん保険とはがんと診断されたり、治療が長期化したりしたときにお金を受け取れる保険です。がん保険で受け取れる主な保険金は、以下を確認してみてください。

| がん保険で受け取れる主な保険金とその説明 | |

|---|---|

| がん診断給付金 | がんと診断されたときにまとまった一時金を受け取れる保険です。診断された時点で給付されるため、使い道が自由なことが特徴といえます。 |

| がん治療給付金 | がん治療が継続したときに保険金を受け取れる保険です。「30日継続したときに◯万円」のような条件が付けられることが多く、がん治療が長期化したときに有効といえます。 |

| がん手術給付金 | がんの手術をしたときに受け取れる保険金です。手術時にかかるまとまったお金を工面できます。 |

| がん通院給付金 | がんが原因で通院が必要なときに保険金を受け取れる保険です。在宅療養などの対策に有効的な保障といえます。 |

がん保険を検討している方の中には「医療保険との違いがわからない」という方もいらっしゃるでしょう。医療保険との違いは「保障対象と受け取れる保険金の大きさ」にあります。

医療保険は保障対象が広く、受け取れる保険金はがん保険よりも少ないことが特徴的です。一方がん保険は保障対象をがんに限定し、受け取れる保険金を大きくしています。

必要応じて加入を検討する保険

| 必要に応じて加入を検討する保険 | |

|---|---|

| 学資保険 | 子どもの教育資金を用意するための保険です。0歳から加入でき、保険料を支払うことで18〜22歳の満期に向けて教育資金を積み立てられます。一般的には大学の入学資金に合わせて積み立てます。 |

| 個人年金保険 | 公的年金の不足分を補うために加入する保険です。現役の時に保険料を払い込み、年金受給開始期になったらこれまで払ってきた保険料を原資に年金が受け取れます。 |

| 就業不能保険 | 長期間働けなくなったときに給料のような形で受け取れる保険です。傷病手当金で受け取れるお金の不足分や、そもそも仕組みが適用されない自営業やフリーランスに有効といえます。 |

上記で紹介した3つの保険以外にも、必要に応じて「学資保険」「個人年金保険」「就業不能保険」を検討してみましょう。

学資保険と個人年金保険はいわゆる貯蓄型保険です。資産運用や現金預金が苦手な方や、保障を持ちながら資産形成をしたい方におすすめといえます。

必要最低限の保険はこの3つだけ!

生命保険を検討している方の中には「できるだけ費用を抑えたい」「必要最低限の保険だけ加入したい」と考えている方もいらっしゃるでしょう。保険に対する考え方は人それぞれのため、ニーズが異なるのも当たり前のことです。

これらのニーズを持っている方は、もしものことがあったときに経済的損失が大きい部分のみ生命保険でカバーするとよいでしょう。具体的な保険は以下のリストのとおりです。

- 定期保険

- 終身保険

- がん保険

定期保険と終身保険は、死亡保険の一種です。死亡保険が大きな金額を用意できることからわかるように、亡くなることは経済的に大きな損失を生み出します。特に家族がいる方は、優先的に死亡保険を用意するとよいでしょう。

また、がん保険は日本人の2人に1人が罹患するといわれている保険です。医療保険よりもまとまった保険金が受け取れるため、必要最低限でよい方は医療保険分を貯蓄でまかない、がんは保険でまかなうとよいでしょう。

貯蓄が十分にある方は、加入を強くおすすめはしません。貯蓄が貯まるまでのつなぎとしてがん保険を検討してもよいでしょう。

上記の3つに加入する際に自分で保険会社を選ぶのが不安な場合は「プロに相談する」のがおすすめです!

様々な保険の中から、あなたの経済状況やライフイベントを考慮して提案してくれます。また、相談は基本的に無料です。最近ではオンラインでもOKなので気になる方はチェックです。

おすすめできる定期保険商品とは

高額な保障を割安な保険料で得ることができる定期保険は、終身保険とは異なり、必要な期間だけ保険料を支払うことから、理にかなった性質をもった生命保険です。

保険期間が満期を迎えても、更新をすることで契約を継続することができ、ライフステージごとに見直しをしやすい点がメリットです。

保険料や保障内容においても、当サイトが厳選して紹介するおすすめの定期保険は以下の通りです。

おすすめできる終身保険商品とは

保険期間中に死亡・高度障害状態となった場合に保険金が支払われるほか、契約期間の途中で保険を解約した場合には解約返戻金を受け取ることもできる終身保険は、保険金・解約返戻金のいずれかが支払われるという確実性があります。

保険料や保障内容においても、当サイトが厳選して紹介するおすすめの終身保険は以下の通りです。

おすすめできるがん保険商品とは

がん保険に加入するためには、保険会社に”告知”という病歴の申告等をし、審査を通過しなければ加入することはできません。特にがん保険は他の生命保険とは異なり、3ヶ月間の免責期間があります。

免責期間とは、がん保険に加入したのちであっても保障を受けることができない期間を指します。

2人に1人ががんに罹患することがわかっている昨今です。がんが発覚してからがん保険に加入することはできないことを念頭に、健康なうちに加入することを検討してください。

また、がん治療の分野は技術が日進月歩で進んでいることからも、なるべく最新のがん治療に対応したがん保険への加入をおすすめします。

当サイトがおすすめする最新のがん保険を厳選した商品は以下のとおりです。

ただし、いずれの場合も一人ひとりの収支や環境、考え方、月々の必要資金等が異なることから、あなたとって最適ながん保険を一概に決めてしまうことはできません。

がん保険の新規加入や見直しでの加入を検討している方は、上記のがん保険について一度相談してみましょう。

必要な保険は3つだけと言われる理由

保険を検討している方の中には「なぜ必要な保険は3つだけと言われているのだろう」と思うもいらっしゃいますよね。

そこで以下では必要な保険は3つだけと言われている理由について具体的に解説していきます。現在保険を検討している方は参考にしてみてください。

大きな負担になる可能性がある保険が3つあるから

必要な保険は個人によって異なりますが、最低限加入する必要がある保険は3つに絞られます。以下で紹介する保険は加入していないと大きな損失になる可能性があるため、注意しましょう。

- 生命保険

- 火災保険(損害保険分野)

- 自動車保険(損害保険分野)

これらの保険に加入していなかった場合、数千万円から数億円の損害になる可能性があります。そのためまずはこれらの保険を用意する必要があるのです。

生命保険は定期保険、終身保険などの「死亡保障」が大切になります。特に世帯主の方に万が一のことがあると残された家族の生活は崩れてしまうため、注意が必要です。

他の保険が全く必要なわけではなく、まずは上記保険から準備を始めることが大切です。医療保険やがん保険などはニーズに合わせて検討しましょう。

保険をたくさん持ちすぎると負担になるから

必要な保険が3つだけと言われる理由には経済的負担の側面も考えられます。保険は毎月数千円かかる商品のため、たくさんの保険に加入してしまうと返って生活が圧迫しかねません。

保険料を支払うために働くのではなく、あくまでもこれまで通りの生活をどんな時でも維持できるように保険とかかわらなければなりません。そのため必要な保険は3つだけと言われているのです。

生命保険はあなたには必要?それとも不要?

生命保険文化センターによる「生活保障に関する調査」では、令和2年時点の生命保険加入率※1は男性が77.6%、女性が81.5%となっています。

約8割の人が入っている生命保険は、いつどのようなきっかけで必要性が生まれるのでしょうか?

一般的に、社会人になったり、結婚をして世帯を持ったり、子どもが生まれるといったライフイベントがあると、保障の必要性は高まります。

ここでは、ライフステージと必要保障額の2つの側面から、生命保険の必要性を解説します。

※1 生命保険文化センター「生活保障に関する調査」生命保険加入率/令和2年度

ライフステージで必要性を決める

生命保険とは本来、万が一の事態に必要になる突発的なお金を準備するための手段のひとつです。この手段の必要性はすべての人に普遍的なものではなく、ライフステージや家族構成、年齢によって変動します。

一般的なライフステージの進行に沿って、生命保険の必要性を見ていきましょう。

未婚(単身)世帯

独身で扶養する家族がいなければ、生命保険の死亡保障は葬儀代程度があれば充分で、遺族のための高額な保障の必要性は低いでしょう。

既婚・子どもなし世帯

夫婦共働きの場合は、夫婦どちらかが死亡したり高度障害状態になったりした場合、残された方・サポートする方も仕事に影響が出て収入が減る傾向にあります。

そのため、共働きといえども家計を立て直すための保障が必要になります。

既婚・子どもあり世帯

子どもの居る家庭の場合、万が一の場合に残される家族の生活を支えるため、死亡保障の必要性が非常に高いと言えます。

既婚・子どもが独立した世帯

子どもが大学などを卒業して独立すると、学費がかからなくなり、大きな死亡保障の必要性はなくなります。

子どもが独立した後の世帯は、遺族への死亡保障よりも、自分たちの老後資金や医療費の保障が必要です。

また、子どもが結婚して孫が誕生することで、贈与・相続のために加入する生命保険にも一定のニーズがあります。

必要保障額から必要性を決める

必要保障額とは「万が一の場合に最低限必要になる金額」のことを言います。

必要保障額は、保険の対象となる被保険者が亡くなったとき、それ以降で得られるはずの収入や必要となる支出から算定します。

公的保障はねんきんネット※2で試算するのがもっとも正確ですが、生命保険文化センターでもシミュレーションツール※3を提供しています。

なお、万が一の事態に備えるための必要保障額の決め方には、「必要保障額積み上げ方式※4」があります。

いざという時の遺族保障のために必要な金額は、ライフスタイル、ライフステージ、世帯収入や保有金融資産金額によって異なります。

下記のステップに基づいて算出した金額を保険金額として、前述の3種類の生命保険で準備することになります。

※2 日本年金機構 年金見込額試算

※3 生命保険文化センター e-ライフプランニング

※4 生命保険文化センター Q.生命保険の加入金額の目安は?

これらの必要保障額は、社会保障制度が手薄な自営業の人はさらに大きくなります。

生命保険に加入するときは目的を明確にする

生命保険とは、死亡により残される家族への経済的不安を始め、公的保障だけではカバーできない医療費や老後資金への備えになるものです。

保険の役割は、万が一の場合に自分で支払いきれないお金に対する備えですから、必要な保障は何なのかという目的を明確にすることが、保険に加入するうえで大切になります。

生命保険で得られる保障は、目的に応じて主に3つに分けることができます。

- 死亡保障

- 医療保障

- 老後保障

それぞれの詳しい保障内容を見ていきましょう。

死亡保障とは

死亡保障とは、被保険者の死亡により残された家族が経済的に困らないように準備しておく目的のものです。

公的制度で受けられる死亡保障には、以下のものが挙げられます。

- 遺族基礎年金

- 遺族厚生年金

- 中高齢寡婦加算

- 死亡一時金 など

また、勤めている企業から受けられる死亡保障にも死亡退職金や弔慰金、遺族年金制度などがありますので、勤務先の福利厚生制度を確認しておくとよいでしょう。

死亡保障に備える生命保険としては、貯蓄性がある終身保険・養老保険のほか、定期保険のひとつである収入保障保険があります。

この仕組みにより、保障額が満期まで変わらない通常の定期保険よりも更に割安な保険料で保障を得られます。

医療保障とは

日本の公的医療保険制度は、原則として全ての人が加入する「国民皆保険制度」とされています。

この公的医療保険制度は大変充実しており、主に以下に挙げる制度によって、国民は医療費の全額を支払わずに済んでいます。

- 医療費の自己負担分が3割で済む「療養の給付」

- 自己負担額が一定の限度額を超えた場合に、その超過分が返金される「高額療養費制度」

- 出産に係る医療費を補填する「出産育児一時金・出産手当金」

- 病気やケガの療養で仕事を休んだときに収入を補填する「傷病手当金」

ただし、以下の医療費は公的医療保険制度の対象外となっています。

さらに、会社員の人と違って、主に自営業の人が加入する国民健康保険には、原則として傷病手当金、出産手当金はありません。

そのため、受けられる公的保障が手薄な自営業の人は、医療費とあわせて入通院で働けなくなる間に減少する収入の備えも考慮する必要があります。

老後保障とは

人生100年時代と言われる昨今では老後2,000万円問題も後押しとなり、老後資金を公的年金だけで賄うのは困難であるとされ、自助努力として老後資金の備えを検討する必要が出てきました。

加えて、老親や自分自身、パートナーの介護の準備も欠かせません。ところで、日本の健康寿命は、男性が72.14歳、女性が74.79歳となっています。

この健康寿命は、平均寿命と比較すると男性は8.84年、女性は12.35年も短いのです。※5

つまり、健康寿命以降から平均寿命までの間は、何らかの介助・介護を必要とする可能性が高いということです。

これらの老後や介護にかかる費用のうち、公的年金や公的介護保険で補えない部分について、民間の個人年金保険や介護保険で備えることができます。

生命保険について悩むなら無料でプロに相談がおすすめ

「生命保険についてはなんとなく分かってきたけれど、イマイチ決め手に欠ける…」「具体的にどんな生命保険が自分や家族に最適なのか迷ってしまう…」

このような悩みがある方は、無料の保険相談窓口でプロに相談することをおすすめします!

- 専門知識があるプロから多くの商品やプランを提案してもらえる

- 保険の知識がなくてもプロがフォローしてくれる

- 保険だけでなく家計の悩みや教育資金、老後資金などお金の悩みを一気に相談できる

数ある保険相談窓口のなかで、今おすすめできる最新の人気保険相談窓口を3社を厳選して紹介します!

ブロードマインド株式会社は、累計相談件数15万件以上※、1年間に6,000件以上ものオンライン相談実績を誇る、日本最大級の守備範囲を誇る独立系FP会社です。ブロードマインド|業界最大級!提携保険会社数50社以上!

相談可能なジャンルは保険のみならず、下図の6つの分野の専門家による連携で、より横断的かつ深い相談が叶います。

- 生命保険

- 損害保険

- 住宅ローン

- 資産コンサル

- 資産運用

- 法人向け

さらに、ブロードマインドでは相談や提案だけにとどまらず、各種発生する手続きまで全て行ってくれるため、専門家に任せられる安心感も得ながら面倒なやり取り等をしなくても良くなるというメリットも享受できます。

ブロードマインドの基本情報

| 取扱保険会社数 | 57社 ※金融商品仲介業含む |

| FP資格保有者 | 160名以上 |

| 主要商品 | 生命保険、医療保険、がん保険、収入保障保険、損害保険、金融商品仲介業、住宅ローン代理業、銀行代理業 など |

| 対応地域 | 日本全国 |

| 店舗数 | 20店舗 |

| 保険相談タイプ | 店舗来店型 訪問型 オンライン型 電話型 |

| 営業時間 | 10:00~19:00 9:00~18:00(店舗受付時間) |

| 運営企業の上場 | ○ |

| 出典 | 公式サイト |

| 口コミ・評判記事 | ブロードマインド評判記事 |

ブロードマインドでは、現在無料相談を利用するだけでgiftee Boxで使えるギフト券をもれなくプレゼント!※通年開催、予告なく変更・終了する場合があります。

ほけんのぜんぶ|相談員の有資格者率100%!

- 累計19万件の幅広い相談実績がある

- 在籍しているFPの数が300名以上と非常に多い

- 相談員のFP資格取得率なんと100%

- 取扱い保険会社数が40社以上

- 訪問相談やオンライン面談もOK

ほけんのぜんぶは、全国47都道府県に相談対応エリアを設けている無料保険相談窓口で、累計申込み件数19万件を誇ることからも信頼性が高いことがうかがえます。

近場のカフェなどに来ていただく訪問相談や、Webからオンライン相談も可能です。

取り扱い保険会社も40社以上なので、相談者に合う保険が見つかりやすいでしょう。

ほけんのぜんぶの基本情報

| 取扱保険会社数 | 41社 |

| FP資格保有者 | 316名 ※2021年10月時点 |

| 主要商品 | 生命保険、医療保険、がん保険、収入保障保険、損害保険、金融商品仲介業、住宅ローン代理業、銀行代理業 など |

| 対応地域 | 日本全国 |

| 店舗数 | - |

| 保険相談タイプ | 訪問型 オンライン型 電話型 |

| 営業時間 | 10:00~19:00 24時間年中無休(無料電話相談) |

| 運営企業の上場 | ✕ |

| 出典 | 公式サイト |

| 口コミ・評判記事 | ほけんのぜんぶ評判記事 |

マネードクター|現役FP1,800名以上在籍!

- 保険以外の相談にも対応

- 1,800人以上の現役FPが在籍

- 訪問相談であれば勤務先でもOK

- 取り扱い保険会社30社以上

- ワンランク上の店舗「マネードクタープレミア」も用意

マネードクターは保険以外の内容も相談できることが特徴的な保険相談窓口です。資産運用や各種ローン、貯蓄や相続などお金に関するあらゆる悩みを相談できます。

また同店は、店舗での相談・オンライン・訪問・カフェ・勤務先の5つから選べるため、その時にあった都合の良い方法で相談できます。

マネードクター

| 取扱保険会社数 | 33社 |

| FP資格保有者 | 約2,000名 |

| 主要商品 | 生命保険、医療保険、がん保険、収入保障保険、損害保険 |

| 対応地域 | 日本全国 |

| 店舗数 | 約130拠点 |

| 保険相談タイプ | 訪問型 オンライン型 店舗来店型 |

| 営業時間 | 原則 9:00~20:00 |

| 運営企業の上場 | ○ |

| 出典 | 公式サイト |

| 口コミ・評判記事 | マネードクター評判記事 |

必要な保険は3つだけ?生命保険の種類に関するよくある質問

あなたにとって必要な生命保険が何か、迷われる方はこちらから確認してください。

あなたにとって各種生命保険が必要か否か、迷われる方はこちらから必要性を確認してください。

まとめ

生命保険は、定期保険・終身保険・養老保険の3つの基本形があり、全ての生命保険商品はこの3つのいずれかに該当する仕組みになっています。

ですから、この3種類の概要を把握しておけば、保障期間や貯蓄性の有無を判断するのに役立ちます。

一般的には結婚して子どもが生まれ、その子どもが進学するにつれて、必要性も必要保障額も上がっていきます。ただし、生命保険は入ることが目的ではなく、もしもの時の出費に備える手段の一つです。

ライフステージごとに必要な保障は何かという目的を明確にして、お金に困る状況を作らないことが重要です。

募集文書番号:BM21-042

・本記事の内容は、本記事内で紹介されている商品・サービス等を提供する企業等の意見を代表するものではありません。

・本記事の内容は、本記事内で紹介されている商品・サービス等の仕様等について何らかの保証をするものではありません。本記事で紹介しております商品・サービスの詳細につきましては、商品・サービスを提供している企業等へご確認くださいますようお願い申し上げます。

・本記事の内容は作成日または更新日現在のものです。本記事の作成日または更新日以後に、本記事で紹介している商品・サービスの内容が変更されている場合がございます。

・本記事内で紹介されている意見は個人的なものであり、記事の作成者その他の企業等の意見を代表するものではありません。

・本記事内で紹介されている意見は、意見を提供された方の使用当時のものであり、その内容および商品・サービスの仕様等についていかなる保証をするものでもありません。